La Chine au cœur de la géopolitique

Par Alexandre Hezez, Stratégiste Groupe

Edito

L’invasion de l’Ukraine par la Russie est un événement potentiellement transformateur, qui a mis en évidence une évolution du système mondial. L’augmentation des tensions géopolitiques au sein même de l’Europe a eu des répercussions qui semblent s’amplifier à l’échelle de la planète. Paradoxalement, le point central de cristallisation s’est déplacé au fil des mois vers l’Asie.

Economiquement, la Chine devrait être le moteur de la croissance mondiale cette année. Au moment où le rebond chinois ne fait que débuter (cf. point mensuel janvier 2023), les relations entre la Chine et le reste du monde deviennent un des éléments à prendre en compte dans nos analyses, que ce soit en terme de tension ou d’apaisement.

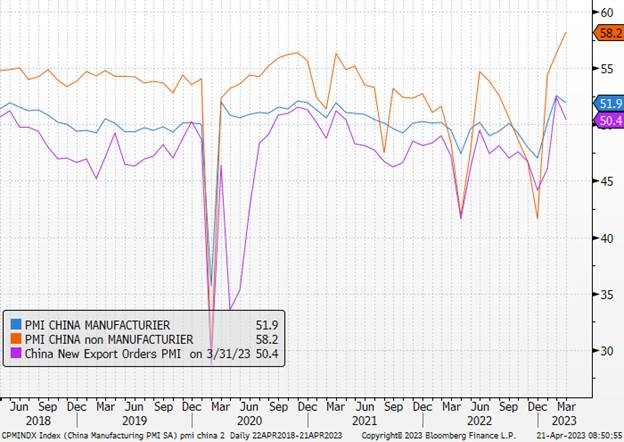

La publication du PIB chinois pour le 1er trimestre a confirmé la rapidité du rebond suite à l’arrêt de la politique « zéro-covid » fin novembre. Sur le mois de mars, les ventes au détail ont nettement accéléré, confirmant les signaux déjà évoqués par les indices PMI, tirés notamment par « l’effet réouverture », effet amplifié par un stock d’épargne important. Cette tendance devrait se poursuivre ces prochains mois alimentant la demande pour les matières premières et portant les secteurs exposés à la demande chinoise (tourisme, luxe notamment), même si certains éléments restent moins favorables (industrie et l’immobilier). L’économie est donc en capacité d’atteindre, voire de dépasser, la cible du gouvernement de 5% pour 2023, qui semblait conservatrice lorsqu’elle avait été officialisée en fin d’année dernière.

Source : Bloomberg, Groupe Richelieu

Le conflit en Ukraine et la montée des tensions dans la mer de Chine du Sud nous incitent à une attention toute particulière. Nous assistons en ce moment à un ballet diplomatique incessant entre la Chine et la Russie, avec la visite de 3 jours de Xi Jinping à Moscou comme point d’orgue. En parallèle, la Chine accentue la pression sur Taïwan avec des manœuvres militaires non dissimulées et qui perdurent.

La guerre en Ukraine a contraint Xi JIPING à gérer un nouvel ensemble de risques économiques, financiers et politiques. La Chine devient l’axe central géopolitique et économique.

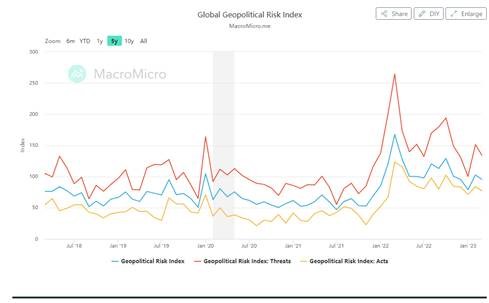

L’indice Geopolitical Risk Index, établi par la Réserve fédérale américaine, a atteint un sommet depuis l’invasion de l’Iraq en 2003.

Source : FED, macromicro.me

Entre des tensions qui s’intensifient avec les Etats-Unis, une amitié renforcée avec la Russie et un rapprochement avec le Moyen-Orient, la Chine devient un maillon géopolitique essentiel et un nouvel acteur diplomatique central.

Dans le même temps, après une accalmie fin 2022, des zones de tensions s’accroissent, notamment du fait de la constitution d’un bloc de l’Est Chine-Russie qui inquiète.

Il nous parait important d’analyser objectivement l’attitude future de la Chine dans notre scénario central pour les mois à venir afin d’étudier les implications en terme d’allocation d’actifs.

Taïwan

Le principe de la “Chine unique”, affirmant qu’il n’existe qu’une seule Chine incluant la Chine continentale et Taïwan, est remis en question pour diverses raisons, notamment politiques, économiques et sociales. Le secrétaire d’État américain, Antony Blinken, s’est rendu à Bruxelles pour une réunion de l’OTAN. Ces dernières années, les dirigeants chinois estiment que le statu quo, dominant depuis quatre décennies et maintenant la paix et la stabilité dans le détroit de Taïwan, n’est plus acceptable. La Chine accentue la pression sur Taïwan en renforçant sa coercition.

Les tensions entre la Chine et Taïwan ont atteint un niveau préoccupant, posant un risque majeur pour l’économie mondiale. Le détroit de Taïwan, large de 130 à 180 kilomètres, est devenu un passage quasi incontournable pour le transport maritime. Ce passage représente la seule frontière entre la Chine et l’île de Taïwan et est un enjeu géopolitique stratégique pour les échanges maritimes mondiaux. Selon Bloomberg, environ 48 % des 5 400 porte-conteneurs en activité dans le monde y ont navigué en 2022, et cette voie représente 88 % du trafic des plus gros cargos.

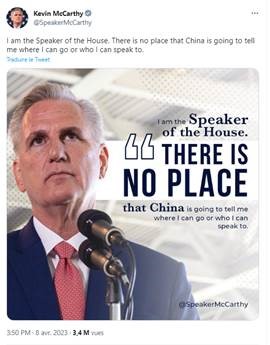

La Chine considère Taïwan comme une province à réunifier depuis la fin de la guerre civile chinoise en 1949. La visite de la présidente taïwanaise, Tsai Ing-wen, aux États-Unis et sa rencontre avec le président de la Chambre des représentants, Kevin McCarthy, ont sans doute évité une réaction majeure de la Chine à court terme grâce à une mise en scène soignée, une absence de publicité et de discours provocateurs, malgré l’engagement américain en faveur de la défense de Taïwan. Il faut surveiller si cette dynamique mène à un renouement des contacts diplomatiques entre les États-Unis et la Chine. Le voyage d’Antony Blinken en Chine a été suspendu suite à l’incident du ballon-espion. Un appel téléphonique entre Biden et Xi est prévu, permettant de renouer les contacts ayant conduit à une désescalade significative des relations, comme observé lors des réunions du G20 l’année précédente.

Source : Twitter

L’analyse du contexte politique à Taïwan est essentielle. Les élections de janvier 2024 sont un frein à l’escalade. La Chine devrait éviter une approche agressive, compte tenu de l’élection incertaine qui pourrait amener un dirigeant taïwanais désireux de nouer des liens plus étroits avec Pékin. Selon nos sources, la population taïwanaise serait de plus en plus divisée sur la manière de gérer les relations avec le détroit et les États-Unis, ce qui pourrait entraîner un changement de paradigme lors des élections de janvier en faveur du KMT (parti politique taïwanais traditionnellement proche de la Chine).

L’humeur de la population taïwanaise est au pragmatisme et à l’évitement des extrêmes en ce qui concerne le statut de Taïwan, qu’il s’agisse de la réunification ou de l’indépendance. Ainsi, la population taïwanaise pourrait favoriser le candidat de la “stabilité” plutôt qu’un successeur idéologique. Dans l’ensemble, ces conditions favorisent un potentiel d’escalade limité, la Chine cherchant à encourager une évolution plus naturelle de la position politique de Taïwan vers des relations avec le continent.

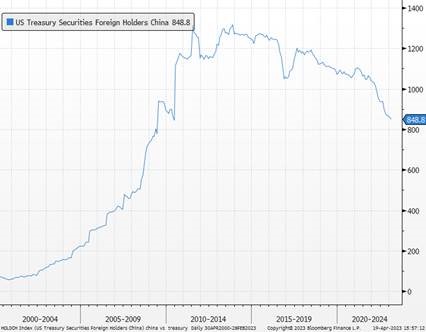

US

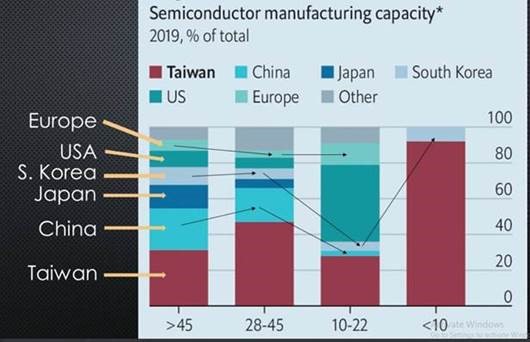

Alors que les contacts entre les États-Unis et la Chine ont été limités, les possibilités de voyage en Chine de hauts fonctionnaires américains et les consultations bilatérales peuvent servir de soupape de décompression dans les mois à venir, les deux pays cherchant à adoucir leurs relations au cours du second semestre de l’année. Les questions clés que nous continuons à surveiller sont les mesures de rétorsion de la Chine contre les restrictions économiques/technologiques américaines (suite aux enquêtes récemment annoncées et à l’interdiction potentielle des exportations de terres rares) et évidemment le degré de soutien de la Chine au président russe Vladimir Poutine. Dans l’ensemble, une dynamique de “tensions gérées” qui limite le potentiel d’escalade reste notre scénario de base pour les relations entre les États-Unis et la Chine. L’ironie de la situation économique est que l’affrontement technologique porte sur les semi-conducteurs et que la plus grande entreprise de semi-conducteurs, TSMC, est taïwanaise. De son côté, la Chine a continué de réduire sa participation dans la dette du Trésor des Etats-Unis au mois de février et celle-ci a atteint son plus bas niveau depuis près de 13 ans.

Source : Bloomberg

Au cours de la dernière décennie, notre monde ayant comme pôle unique les États-Unis – rôle dominant dans les sphères économique, diplomatique, militaire et géopolitique – cède peu à peu la place à un monde où le pouvoir est plus diffus, et où la Chine fait office de principal contrepoids. Le conflit en Ukraine a fait ressortir la rivalité stratégique entre le camp de l’Occident, dominé par les États-Unis (et l’Europe) , et celui d’une zone où la Chine occupe une position centrale. D’autres pourraient se développer, notamment une sphère d’influence russe de plus faible envergure.

La montée du risque géopolitique, causée par la guerre en Ukraine, révèle le caractère de plus en plus divergent du système mondial. Nous devons prendre en compte dans les allocations d’actifs à moyen et long terme. Deux thèmes émergeront dans les années à venir : un commerce mondial ralenti et une transition accélérée vers les énergies renouvelables pour décroitre la dépendance des pays occidentaux.

Source : Twitter

Europe

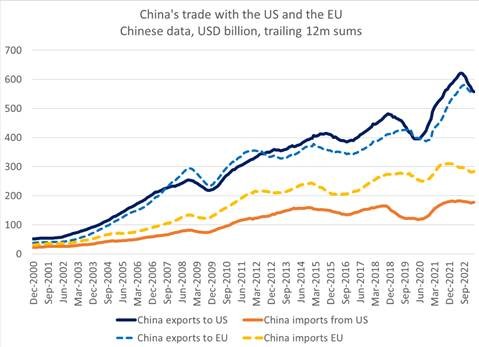

L’Europe se met au diapason des États-Unis. La ministre allemande s’est également montrée très ferme sur la question de Taïwan où une escalade militaire dans le détroit où transite chaque jour 50% du commerce mondial, serait un « scénario catastrophe pour le monde entier». Sa visite est intervenue une semaine après celle du président Emmanuel Macron et de la cheffe de la Commission européenne Ursula von der Leyen qui avaient également appelé Pékin à jouer un rôle dans la paix en Ukraine. Pékin se dit officiellement neutre mais n’a jamais condamné l’invasion russe. Les enjeux européens sont paradoxalement plus complexes. L’Europe est potentiellement touchée de plein fouet par l’Ukraine et Taiwan ; la Chine est un partenaire incontournable de l’UE. La Chine doit compter sur l’Europe dans sa relance économique après 2 années de politique zéro Covid. En dépit d’exportations en recul sur fond de restrictions sanitaires, la Chine est restée, en 2022, le premier partenaire commercial de l’Allemagne pour la septième année consécutive.

Josep Borrell, Vice-président de la Commission européenne, veut afficher l’unité de l’UE et insiste dans son discours sur la relation sino-européenne avec un nombre croissant d’irritants (comme la réponse disproportionnée de la Chine aux mesures restrictives ciblées de l’UE, les mesures commerciales de la Chine à l’encontre de la Lituanie, et la position de la Chine dans la guerre contre l’Ukraine). Cependant il reconnaît, dans le même temps, que l’Europe est attachée « à l’engagement et à la coopération » et reconnaît « le rôle crucial de la Chine dans la résolution des problèmes mondiaux et régionaux. »

L’Europe a, d’une certaine manière, autant besoin de la Chine que la Chine a besoin d’elle. En ce qui concerne la guerre en Ukraine, les relations de la Chine avec les États-Unis ont atteint de nouveaux points bas, les dirigeants chinois veulent éviter d’aliéner également l’Union européenne, qui est l’un des plus grands partenaires commerciaux du pays. La principale tactique de la Chine (qui reste importante) a été de rassurer les pays européens en affirmant qu’elle utilisera ses propres liens avec la Russie pour empêcher Poutine de déployer des armes nucléaires.

Russie

La guerre en Ukraine n’est pas dans l’environnement stratégique immédiat de la Chine. Ce n’est pas dans ses priorités. Pékin se dit officiellement neutre mais n’a jamais condamné l’invasion russe. Cependant, la priorité reste l’intensification des relations avec Moscou pour densifier ses approvisionnements en matières premières et consolider une sorte d’axe, de bloc contre l’Occident et, par la même occasion, construire un ordre international alternatif à ce que l’Occident a pu induire au lendemain de la Seconde guerre mondiale.

Sur le plan commercial, les échanges entre les deux pays ont plus que doublé en volume depuis dix ans et, début 2023, la Russie devenait le premier fournisseur de pétrole brut à la Chine. La Chine est le premier partenaire commercial de la Russie – impliquée dans 30 à 40 % de ses échanges. La Russie est un pays strategique pour la Chine. Les raisons de la Chine pour maintenir de bonnes relations avec le Kremlin vont au-delà de la guerre en Ukraine. Les deux pays partagent une longue frontière et une histoire de désaccords. La Chine ne peut pas se permettre de tensions supplémentaires à ses autres frontières. Les deux pays partagent une frontière de 4 300 kilomètres (la largeur de l’Europe). La Chine, concentrée sur les actions des États-Unis et de leurs alliés en Asie de l’Est et dans l’Indo-Pacifique, ne peut tout simplement pas se permettre de provoquer des tensions ou des troubles à ses autres frontières à moins de provoquer un conflit mondial. La guerre en Ukraine a contraint Xi JIPING à gérer un nouvel ensemble de risques économiques, financiers et politiques.

Pékin n’apprécie pas le désordre, surtout dans le contexte post-Covid, et l’effondrement du régime de Poutine ne serait pas une bonne nouvelle pour la Chine. On peut s’attendre à un rapprochement entre la Chine et la Russie, mais le niveau d’engagement chinois dépendra de la stabilité interne russe. Nos consultations avec nos partenaires montrent que les dirigeants chinois sont généralement indifférents à la fin de la guerre en Ukraine et se préoccupent surtout de la stabilité intérieure de la Russie, afin d’éviter une instabilité régionale à leurs frontières. Ainsi, la probabilité que la Chine franchisse la “ligne rouge” internationale en soutenant militairement et matériellement la Russie de manière plus agressive reste faible, mais ne peut être complètement exclue à ce stade. La Chine serait davantage encline à soutenir matériellement la Russie en cas de conflit interne majeur menaçant la stabilité du régime de Poutine. Des liens étroits avec la Russie sont jugés nécessaires pour les objectifs de développement à long terme de la Chine, qui seraient compromis si la direction actuelle de la Russie s’effondre. Nous voyons la position chinoise sur la guerre en Ukraine comme un facteur de pression sur la stabilité macroéconomique mondiale. Cette dynamique remettra également en cause les relations entre les États-Unis et l’UE et pourrait encourager des politiques plus accommodantes de la part de l’Europe sur diverses questions économiques et commerciales. Dans les semaines à venir, nous devons être attentifs à tout contact entre Xi et Volodymyr Zelensky qui pourrait mettre en lumière des perspectives d’un accord de paix. Nous pensons toujours qu’il faudra plusieurs mois avant qu’une issue ne se présente, mais les prochains catalyseurs d’un changement de trajectoire incluent la fête militaire russe du 9 mai, les réunions du G7 au Japon fin mai et le sommet de l’OTAN en juillet. Les liens sino-russes restent étroits et les diplomates chinois naviguent sur un équilibre délicat en essayant de maintenir leurs liens avec les grandes économies européennes.

Chine / Reste du monde

Parallèlement, la Chine s’efforce de renforcer ses liens avec d’autres pays du Sud, en mettant l’accent sur la sécurité énergétique et alimentaire. La majorité des nations non occidentales cherche à stimuler sa reprise post-Covid grâce à la relance du commerce et de l’investissement. La diplomatie chinoise a marqué un tournant en officialisant la reprise des relations diplomatiques entre l’Iran et l’Arabie Saoudite. Bien que le contenu de cet accord reste inconnu, il permet à Pékin de s’impliquer dans un jeu diplomatique jusqu’alors largement dominé par les puissances occidentales. “Personne n’empêchera le Brésil de renforcer ses liens avec la Chine”, a déclaré le président brésilien à l’issue de visites officielles aux Émirats arabes unis et en Chine, souhaitant que ces deux pays et d’autres rejoignent un “G20 politique” pour tenter de mettre fin à la guerre. Xi Jinping insiste sur l’importance des relations avec le Brésil.

Ces dernières semaines, nous avons observé un défilé incessant de chefs d’États et de personnalités officielles à Pékin, témoignant de l’importance de la Chine dans les relations géopolitiques et de l’étendue croissante de son influence.

Conclusion

A ce jour, être complément isolé de l’occident n’est pas une option valable pour la Chine, compte tenu de ses espoirs de réaliser une reprise économique robuste après des années de politique zéro-COVID. Ses relations avec les États-Unis ont atteint de nouveaux points bas et les dirigeants chinois veulent éviter d’aliéner également l’Union européenne qui est l’un des plus grands partenaires commerciaux du pays. La Chine continuera probablement à utiliser le conflit pour créer un espace entre l’UE et les États-Unis, tout en rejetant une partie de la responsabilité de la guerre sur les influences des États-Unis et de l’OTAN. Les récentes informations ne démontrent pas d’apaisement (la Chine construit des cyber armes pour détourner des satellites ennemis, selon une fuite américaine).

Si la Chine sent qu’elle est de plus en plus en désaccord avec l’ensemble de l’Occident, elle doit temporiser coute que coute. Dans tout conflit, la sagesse pourrait ne pas prévaloir. La guerre en Ukraine continue de mettre à l’épreuve la capacité de la Chine à naviguer dans un labyrinthe d’intérêts contradictoires et de sentiments en rapide évolution. Une prime de risque subsiste dans un contexte géopolitique incertain : cependant, notre scénario central reste la temporisation de la Chine en 2023 pour lui permettre de rebondir économiquement.

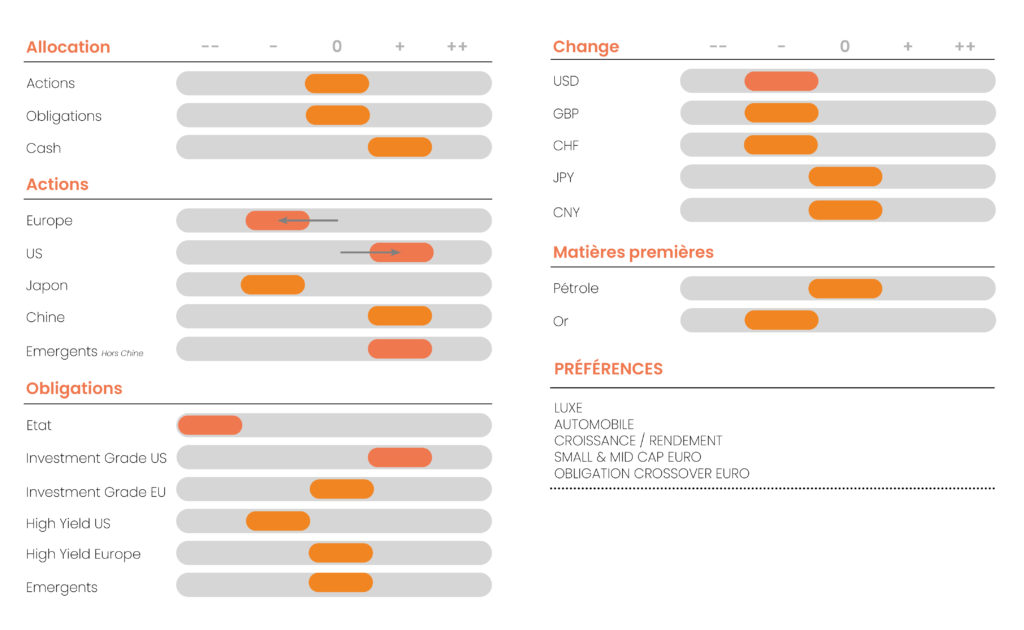

CONVICTIONS

POSITIONNEMENT PAR RAPPORT AUX CRITÈRES DE RISQUE

Un mois de mai pour les banques centrales

Si les efforts politiques peuvent stabiliser les inquiétudes concernant la stabilité financière du secteur bancaire, la hausse des taux d’intérêt et le resserrement des conditions de prêt persisteront. Les banques centrales sont désormais confrontées à un trilemme : la politique monétaire au regard de l’inflation, de la croissance et de la stabilité financière.

Source : Groupe Richelieu

US : la FED doit prendre en compte les conditions de crédit dégradées

En fin d’année, nous pensions que le pessimisme généralisé n’était pas justifié et que la prudence des investisseurs pourrait être soumise à rude épreuve. Il existe encore bien évidemment des sources d’incertitudes, mais leur impact se réduit. L’inflation reflue à un rythme soutenu aux États-Unis, et l’épisode SVB/First Republic Bank est de nature à amplifier le mouvement de désinflation. L’augmentation brutale des taux met en difficulté de nombreuses banques de taille moyenne aux États-Unis, entraînant à la fois une contraction de leurs dépôts et une dégradation de la valeur de leurs actifs. Il est probable que ces banques, qui produisent près de 50 % des crédits, réduisent considérablement leur activité. Cette détérioration significative des conditions financières rend plus que problématique la poursuite de la hausse des taux par la FED, reléguant ainsi la lutte contre l’inflation au second plan. La banque centrale américaine tiendra sa prochaine réunion de politique monétaire le mercredi 3 mai. Nous pensons qu’elle ne procédera plus à une hausse de taux. Notre scénario reste le maintien des taux à 5 %/5,25 % pour 2023 et une partie de 2024. Ce qui devrait permettre une repentification de la courbe des taux durant la seconde partie de l’année.

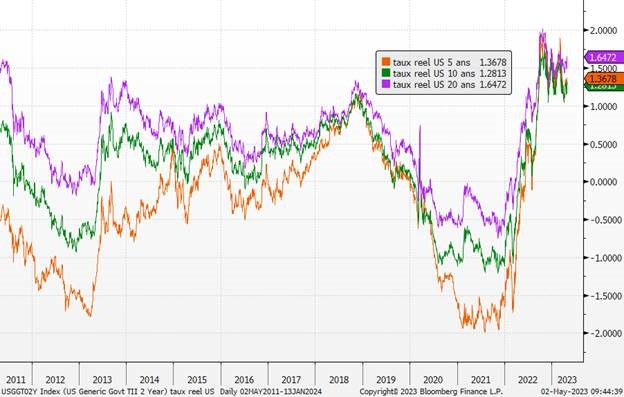

Nous continuons d’écarter le risque d’une récession sévère, du fait d’un marché de l’emploi toujours résilient. La stabilisation des taux réels (nous tablons toujours sur un taux réel américain à 10 ans autour de 1,0%) conjointement à la perspective d’un ralentissement modéré aux États-Unis favorisera les actions à forte visibilité et une revalorisation supplémentaire de l’euro contre le dollar.

Sources : Bloomberg, Groupe Richelieu

Les déboires du secteur bancaire pourraient affecter le moral des consommateurs et des entreprises. Une éventuelle crise de confiance pourrait fortement peser sur les dépenses de consommation et les investissements des entreprises ; ces dernières, comme les ménages, choisissant probablement plutôt de conserver l’épargne accumulée pendant la pandémie. Nous pensons que l’obsession des ménages reste l’inflation. Si elle marque le pas, la confiance ne devrait pas se détériorer et compenser les tensions sur le crédit. Nous avons révisé à la baisse notre objectif sur le 10 ans US à fin 2023, dorénavant 4 %. Le ralentissement de la dynamique économique américaine a fini par être totalement intégré par les analystes et les révisions baissières devraient s’interrompre alors que l’activité se montre résiliente, que les entreprises conservent du pricing power et qu’elles coupent les coûts rapidement si nécessaire.

Au niveau des actions, les anticipations de bénéfices ont été revues en baisse pour le premier trimestre (-8 %). Cela étant, les premiers résultats semblent encourageants. Pour le moment les résultats publiés par les entreprises ressortent bien au-dessus des attentes du consensus. Jusqu’à présent, 54% ont publié des BPA supérieurs aux attentes (46% historiquement). La croissance des BPA des entreprises du S&P affiche actuellement -5% pour 2023 (-7% pour le consensus). La reprise des buybacks pourrait être positive alors que les autorisations pour 2023 marquent un plus haut historique. Nous pourrions ainsi assister au retour du balancier et des révisions haussières. La fin de la politique agressive de la FED, une absence de hard landing ou de soft landing et un dollar structurellement plus faible pourraient être bénéfiques à court terme pour les actifs américains en monnaie locale par rapport à l’Europe. Le risque principal serait d’entrer dans une récession aux US. Cependant, la défiance envers les actifs américains reste bien présente, comme en témoignent les positions de couverture sur les produits dérivés. Les actifs obligataires de qualité US restent à privilégier dans ce contexte, en profitant d’une baisse de la volatilité sur les taux et d’un rendement attractif.

Sources : Bloomberg, Groupe Richelieu

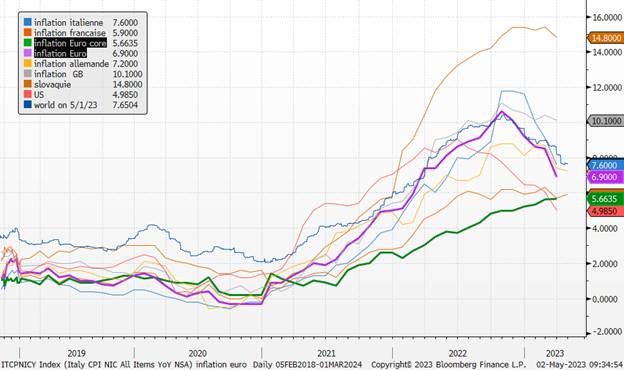

EUROPE : la BCE n’en a toujours pas fini avec les hausses de taux

En Europe, la situation inflationniste reste préoccupante. Si, contrairement aux États-Unis, l’inflation est due à un élément exogène (le gaz), elle s’est installée de manière plus “collante” dans l’économie réelle. Même le Fonds Monétaire International a appelé la Banque Centrale Européenne à continuer de relever les taux d’intérêt jusqu’au milieu de l’année 2024, et les ministres des Finances de l’Union Européenne à resserrer la politique budgétaire, dans une action concertée visant à faire baisser l’inflation élevée. Au-delà des risques géopolitiques et énergétiques, l’inflation reste la plus grande préoccupation. Pour la BCE, cela signifie un resserrement supplémentaire, plus long, jusqu’au milieu de 2024, afin de ramener l’inflation à sa cible en 2025. Le stimulus fiscal à l’économie que les gouvernements ont mis en place pendant la pandémie de Covid-19, puis maintenu durant la crise ukrainienne, devra être contenu, réduisant le potentiel de croissance de la zone. Dans le cas contraire, la BCE devra se montrer beaucoup plus agressive. En soutenant la croissance économique, les États ont empêché le ralentissement de la demande et ainsi soutenu l’inflation dans la durée. Cette tendance devrait s’inverser progressivement en 2023, en lien avec des aides davantage ciblées puis réduites. Le regain de tensions sociales depuis la fin de 2022, sur fond d’inflation qui pèse sur les ménages, contraindra la volonté de rééquilibrage des finances publiques des États, dont les marges de manœuvre sont déjà réduites. Nous tablons sur une croissance économique molle mais sans récession en 2023. L’épargne ne sauvera pas la consommation. Le taux d’épargne avait fortement augmenté pendant la crise du Covid. Il est désormais proche de la normale, signe que les marges de manœuvre financières se sont réduites. Les intentions d’épargne des ménages repartent à la hausse, témoignant cette fois des craintes de récession et d’instabilité sur les marchés financiers, ce qui risque de gonfler l’épargne au détriment de la consommation. Les marchés actions restent grandement influencés par les anticipations d’évolution des politiques monétaires, encore davantage depuis le stress bancaire.

Sources : Bloomberg, Groupe Richelieu

Dans ce contexte, nous estimons que les prévisions de bénéfices par action (BPA) du consensus restent optimistes en Europe (2,5 %). La forte surperformance des actions européennes pourrait être freinée par la révision à la baisse des bénéfices, une BCE plus agressive et des tensions persistantes sur l’inflation. Nous adoptons une vue plus prudente à court terme en attendant les prochaines réunions de Christine Lagarde. Nous conservons notre préférence pour les entreprises offrant de la visibilité pour l’instant. Les petites capitalisations, en retard par rapport aux grandes entreprises et offrant des niveaux de valorisation raisonnables, devraient tirer leur épingle du jeu, comme en témoignent les nombreuses annonces d’acquisitions sur ce segment (Network International, Dechra Pharmaceuticals, Software AG, Majorel, Simcorp, Vilmorin…) fin avril. Les fonds Small Caps ont bénéficié du recalage des attentes vers une croissance plus résiliente, mettant ainsi fin à de longs trimestres de décollecte. Cette dynamique n’est pas encore terminée selon nous, même si le stress bancaire reste un obstacle à lever. Les Small & Mid Caps gardent divers atouts pour surperformer à l’horizon de fin 2023. Les faibles niveaux de croissance attendus ces prochains mois maintiendront les indicateurs PMI proches de leurs niveaux actuels, limitant déjà le potentiel de rebond des indices “actions”. Les entreprises cycliques ont été pénalisées par le stress bancaire. Nous tablons sur un retour progressif de la confiance permettant un rattrapage, mais la faiblesse de la croissance économique devra ensuite rapidement inciter à la sélectivité. Le stock picking est à privilégier sur les secteurs plus défensifs ou value. Les actifs obligataires devraient souffrir des tergiversations de la banque centrale. Les segments les plus risqués devraient être impactés dans ces conditions et les segments les mieux notés pâtiront de taux plus élevés. Nous restons positionnés sur le segment BBB-/BB qui nous paraît le plus résilient. La liquidité reste bien rémunérée et permet d’être patient.

CHINE : un moteur diesel

Contre toute attente, la sortie de sa politique zéro COVID ne se traduit pas par un regain d’activité fort, même si la consommation rebondit. Nous pensons toujours que l’accélération de la croissance se produira au deuxième semestre sous la forme d’une baisse de l’épargne accumulée pendant les confinements et grâce à des politiques expansionnistes. Comme nous le démontrons dans l’édito de ce mois, la Chine mettra tout en place pour maintenir une croissance économique résiliente au prix d’un équilibre diplomatique précaire. La croissance chinoise a positivement surpris le consensus en rebondissant à 4,5 % en glissement annuel au premier trimestre. Elle doit encore se consolider pour atteindre la cible officielle (“autour de 5 %”), mais devrait être aidée pour cela par des effets de base très favorables, notamment au deuxième trimestre. La reprise commence enfin à être tirée par la consommation des ménages.

Sources : Bloomberg, Groupe Richelieu

Les ventes au détail ont ainsi affiché une belle progression, dépassant donc le rythme de croissance de l’économie, ce qui ne s’était pas produit depuis mi-2020. Une partie de cette épargne alimentera la reprise de la consommation en 2023. Le secteur immobilier, qui représentait près de 30% du PIB chinois par le passé, est toujours en proie à des déséquilibres structurels. Les autorités ont encouragé les institutions financières à apporter davantage de soutien aux promoteurs immobiliers afin de stabiliser le secteur et d’éviter une crise.

La réaction des autorités reste l’assouplissement de la politique monétaire en baissant les taux de réserves obligatoires pour les banques et en les encourageant à augmenter leur production de crédit. L’investissement privé restant faible, l’économie est encore très loin de la surchauffe et ne devrait pas alimenter l’inflation globale, ce qui reste une nouvelle rassurante compte tenu des tensions dans les autres pays. La reprise chinoise suit son cours et offrira une bouffée d’oxygène à l’ensemble de la planète en 2023. Un rebond substantiel est en cours, comme en témoignent les indicateurs de haute fréquence ainsi que les indices d’activité PMI. Celui-ci devrait se poursuivre, mais la capacité des indices PMI à surprendre à la hausse constituera un enjeu ces prochains mois pour les actifs financiers. La bataille contre l’inflation des pays de l’OCDE n’est pas encore gagnée malgré des signaux d’amélioration en cours ou à venir, et le maintien de politiques monétaires restrictives pèsera sur la capacité de rebond des autres économies en 2024. L’accélération de la croissance chinoise devrait permettre au prix du pétrole de revenir au-dessus de 80 USD.

Sources : Bloomberg, Groupe Richelieu

Synthèse Stratégie Groupe Richelieu – Auteur

Disclaimer

Ce document a été produit par Richelieu Gestion, Société de gestion filiale de la Compagnie Financière Richelieu. Ce document peut être fondé notamment sur des informations publiques. Bien que Richelieu Gestion fasse tous les efforts pour utiliser des informations fiables et complètes, Richelieu Gestion ne garantit en aucune manière que les informations présentées dans ce document le soient. Les avis, opinions et toutes autres informations figurant dans ce document peuvent être modifiés sans préavis.

Ce document a été produit par Richelieu Gestion, Société de gestion filiale de la Compagnie Financière Richelieu. Ce document peut être fondé notamment sur des informations publiques. Bien que Richelieu Gestion fasse tous les efforts pour utiliser des informations fiables et complètes, Richelieu Gestion ne garantit en aucune manière que les informations présentées dans ce document le soient. Les avis, opinions et toutes autres informations figurant dans ce document peuvent être modifiés sans préavis.

Les informations, opinions et estimations contenues dans ce document n’ont qu’un caractère purement informatif. Aucun élément ne peut être considéré comme un conseil en investissement ou une recommandation, un démarchage, une sollicitation, une invitation ou une offre de vente ou de souscription relatif aux titres ou instruments financiers mentionnés. Les informations fournies concernant la performance d’un titre, ou d’un instrument financier se réfèrent toujours au passé. La performance passée de titres ou instruments financiers n’est pas un indicateur fiable de leur performance future.

Tout investisseur potentiel doit procéder à sa propre analyse des aspects juridiques, fiscaux, comptables et réglementaires de chaque opération, au besoin avec l’avis de ses conseillers habituels, afin de pouvoir déterminer les avantages et les risques de celle-ci ainsi que son adéquation au regard de sa situation financière particulière. Il ne s’en remet pas pour cela à Richelieu Gestion.

Enfin, le contenu des documents de recherche ou d’analyse ou leurs extraits éventuellement attachés ou cités peuvent avoir été altérés, modifiés ou résumés. Ce document n’a pas été élaboré conformément aux dispositions réglementaires visant à promouvoir l’indépendance des analyses financières. Richelieu Gestion n’est pas soumis à l’interdiction d’effectuer des transactions sur le ou les titres ou instruments financiers mentionnés dans ce document avant sa diffusion.

Les données de marché sont issues de sources Bloomberg.