L’actif le plus sûr au monde n’est plus…

Par Alexandre Hezez, Stratégiste Groupe

Edito

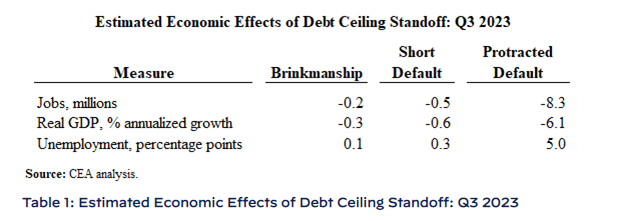

Le président américain est rentré du sommet du G7 au Japon plus tôt que prévu afin de sortir de l’impasse sur la dette fédérale. Le sommet était d’une grande importance compte tenu du contexte économique et géopolitique mais la priorité absolue reste la politique interne et la question de la dette dont les conséquences iraient de « grave à catastrophique » selon les termes de Bill Gates. Pour un scénario de « défaillance prolongée », le Council of Economic Advisors suppose « des chocs négatifs sur la confiance des consommateurs et des entreprises qui imitent ceux qui ont eu lieu pendant la Grande Récession ».

Estimation des effets économiques par le Council of Economic Advisors

Source : https://www.whitehouse.gov/cea/written-materials/2023/05/03/debt-ceiling-scenarios/

Le président Joe Biden et le républicain Kevin McCarthy multiplient les rencontres à la Maison-Blanche pour discuter du relèvement du plafond de la dette américaine. Les deux parties restent en désaccord sur les réductions budgétaires exigées par les républicains comme condition au relèvement du plafond. En quittant le Japon, Joe Biden a déclaré aux journalistes que les propositions des républicains, qui contrôlent la Chambre des représentants, étaient « tout simplement, très franchement, inacceptables » et qu’il était temps que les républicains acceptent qu’il n’y ait pas d’accord bipartisan à conclure uniquement selon leurs conditions partisanes. Ils doivent eux aussi bouger.

Le 19 janvier 2023, le Trésor a annoncé une « période de suspension de l’émission de la dette » et a commencé à utiliser des « mesures extraordinaires » bien établies pour emprunter des fonds supplémentaires sans dépasser le plafond de la dette. Même si la situation a déjà été vécue, la situation reste complexe cette fois-ci car la polarisation de la vie politique aux États-Unis n’a jamais été aussi forte. Il faut noter que les États-Unis ont déjà vécu un traumatisme de cet acabit en 2011. Ils ont, en effet, été confrontés à une impasse politique lors des négociations sur le relèvement du plafond de la dette. Ce plafond fixe le montant maximum de dettes que le gouvernement fédéral est autorisé à contracter. Les désaccords entre les partis politiques ont créé une incertitude quant à la capacité des États-Unis à honorer leurs obligations de paiement de la dette à temps. Cette situation a suscité des inquiétudes quant à leur crédibilité financière et a conduit à une dégradation de la notation de crédit. En août 2011, l’agence de notation Standard & Poor’s a dégradé la notation de crédit des États-Unis de AAA (la note la plus élevée) à AA+, avec une perspective négative. Cette dégradation reflétait déjà les inquiétudes concernant la capacité du gouvernement à résoudre les problèmes fiscaux et à réduire le déficit budgétaire de manière efficace.

En 1979, des élus républicains et démocrates s’écharpaient déjà sur la question de savoir s’il fallait ou non relever le plafond…S’ils ont fini par trouver un accord de dernière minute, des erreurs administratives n’ont pas permis de sceller le compromis à temps. Résultat, les États-Unis n’ont plus été en mesure d’honorer leurs obligations pendant quelques jours. C’est la dernière fois que le pays s’est retrouvé en défaut de paiement.

Le plafond de la dette

Le plafond de la dette aux États-Unis est une limite de dépenses fixée par le Congrès. Il faut noter que ce plafond n’existe nulle part ailleurs. Dans les autres pays, il y a un budget qui est voté, et une fois que les dépenses sont votées, on s’endette si les recettes n’équilibrent pas les dépenses. Aux États-Unis, on vote un budget, avec éventuellement un déficit, et par ailleurs il y a un plafond de la dette qui limite le montant de l’endettement américain. Ce mécanisme n’a, en soi, jamais été une véritable limite comme dans tous les autres pays

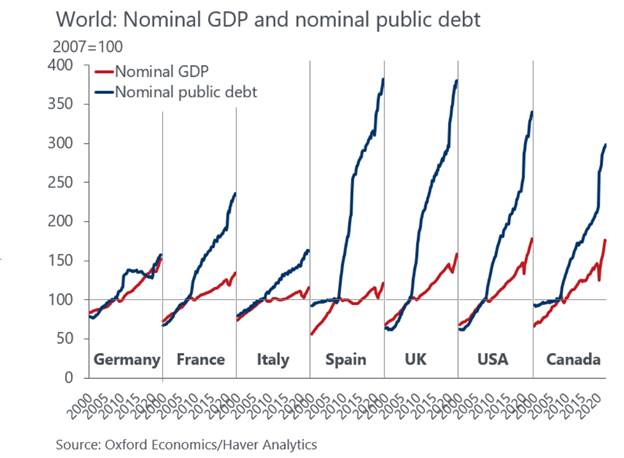

Dette versus PIB

Source : https://www.whitehouse.gov/cea/written-materials/2023/05/03/debt-ceiling-scenarios/

Mais il faut se souvenir que cette mesure du plafond de la dette date de la guerre de 1914. Elle avait été prise non pas pour compliquer mais pour faciliter la tâche du Trésor américain. Jusque-là, il devait demander le droit d’émettre chacune des dettes, chaque obligation, chaque titre d’endettement, et on a voulu lui faciliter la tâche en lui laissant la possibilité d’émettre, tant que cela ne dépassait pas un certain montant. Ce montant est le plafond de la dette dont on a hérité aujourd’hui.

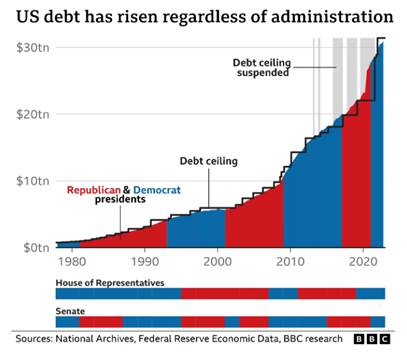

Depuis les années 60, le plafond de la dette a été relevé par le Congrès à 78 reprises.L’utilisation du plafond de la dette par les parlementaires comme instrument de pression pour inciter le gouvernement à réduire les dépenses n’a fait que se renforcer.

Historique du montant de la dette US

Source : BBC

La situation actuelle

Le 16 décembre 2021, les législateurs ont relevé la limite de la dette de 2 500 milliards de dollars pour la porter à 31 400 milliards de dollars. Le plafond de la dette de la première économie mondiale a été atteint mi-janvier. Depuis, le Trésor américain utilise des astuces comptables pour retarder au maximum le jour où ce seuil sera dépassé. Mais les marges de manœuvre s’amenuisent.

Graphique : solde du trésor américain

Source : Bloomberg

Si le plafond n’est pas relevé au-delà du seuil actuel d’ici le mois de juin, les États-Unis pourraient se retrouver en défaut de paiement sur leur dette. Cela signifierait que le gouvernement ne pourrait plus emprunter d’argent ou payer toutes ses factures. Le versement des cotisations sociales et des salaires des fonctionnaires fédéraux et des militaires pourrait être suspendu. Cela menacerait également l’économie mondiale.

Si la limite de la dette n’est pas relevée ou suspendue avant l’épuisement des liquidités et des mesures extraordinaires du Trésor, le gouvernement devra retarder les paiements pour certaines activités, manquer à ses obligations, ou les deux.

Si les liquidités et les mesures extraordinaires du Trésor suffisent à financer le gouvernement jusqu’au 15 juin, les recettes fiscales trimestrielles attendues et les mesures extraordinaires supplémentaires permettront probablement au gouvernement de continuer à financer ses opérations au moins jusqu’à la fin du mois de juillet. Dans cette situation, le pays ne pourra plus émettre de nouveaux emprunts pour se financer et ne sera plus en mesure de payer ses factures, ni ses fonctionnaires.

Les enjeux politiques

En échange de leur soutien au relèvement du plafond de la dette, les républicains exigent des coupes budgétaires de l’ordre de 4,5 milliards de dollars, ce qui implique de saborder plusieurs des priorités législatives de M. Biden. Ils demandent également une augmentation des dépenses militaires et de la sécurité aux frontières. Le président Biden et M. McCarthy sont tous deux soumis à la pression de la gauche et de la droite de leurs partis respectifs pour maintenir leur position. Ce n’est pas la première fois que la menace d’un défaut de paiement plane sur les États-Unis. C’est même plutôt fréquent depuis que le plafond de la dette est devenu un véritable outil politique outre-Atlantique. Le sujet est désormais au cœur de négociations entre les élus démocrates, qui souhaitent autoriser un relèvement du plafond de la dette pour écarter le risque de défaut de paiement, et les républicains qui refusent, à moins d’obtenir en contrepartie l’engagement de baisses importantes des dépenses publiques.

Kevin McCarthy, président de la Chambre des représentants, a été élu dans des conditions très particulières. Il a été élu au bout de 14 votes de son parti, car une partie des républicains est extrême et tient le président. Les conditions n’ont jamais été aussi graves. On peut s’attendre à des situations auxquelles nous ne sommes pas préparées : McCarthy est dans une position de faiblesse qui le force à être dur avec Joe Biden.

Source : Twitter

Rappelons que Donald Trump, qui a encore de nombreux partisans au sein du congrès,a exhorté les élus républicains à provoquer un défaut de paiement à moins d’obtenir des démocrates des coupes budgétaires « massives », alimentant les tensions à Washington.

Il serait difficile de parvenir à un compromis, car les démocrates de la gauche de M. Biden et les républicains de la droite de M. McCarthy considéreraient toute concession comme une trahison des principes politiques fondamentaux.

Le mois de juin en juge de paix

Les discussions restent tendues à Washington et se poursuivent. Les jours sont désormais comptés et aucun accord n’a encore été trouvé. Cette situation préoccupe les investisseurs financiers, conscients du risque de défaut sur la dette américaine et de l’arrêt de nombreuses dépenses.

Ces discussions bloquent toujours autour des mêmes problématiques : les républicains insistent sur la réduction des dépenses pour les ramener à leur niveau de 2022, soit une baisse de 130 milliards de dollars, ce qui pose toujours problème pour les démocrates.

Une issue positive devrait permettre de poursuivre un mouvement de soulagement qui avait commencé, entraînant une hausse temporaire des taux souverains et des actifs risqués, bien que cette progression reste limitée. Il est à noter que même en cas d’accord, la Fed maintiendra la « pause » évoquée lors de sa prochaine réunion en juin, à moins de nouvelles surprises majeures concernant les données d’emploi et de prix.

Avec un Congrès dans l’impasse et ne parvenant pas à voter la hausse du plafond de la dette pour assurer le fonctionnement de l’Etat, le gouvernement envisage l’utilisation d’un outil controversé : l’article 4 du 14e amendement. Ajouté à la Constitution américaine après la guerre de Sécession, en 1868, l’article 4 de cet amendement stipule que « la validité de la dette publique des Etats-Unis, autorisée par la loi, ne doit pas être remise en question« . Autrement dit : les dépenses déjà votées doivent pouvoir être honorées, que le plafond de la dette soit dépassé ou non (créé à l’époque pour éviter aux législateurs du sud de saboter l’union fédérale américaine en répudiant la dette fédérale créée par la guerre). Même s’il peut en théorie être utilisé, non seulement cet outil ouvrirait la porte à un précédent dont les conséquences sont inconnues mais dans la pratique il prendrait beaucoup de temps à être mis en place. Dans le passé, d’autres administrations, par exemple celle de Barack Obama, ont également envisagé un recours au 14e amendement, mais l’avaient jugé irréalisable.

Les conséquences économiques d’un défaut

Selon le service du budget du Congrès (CBO), les États-Unis pourraient se retrouver en défaut de paiement dès le début du mois de juin si les républicains et les démocrates ne parviennent pas à s’entendre sur le relèvement du plafond de la dette. Cependant, des « mesures extraordinaires supplémentaires » et les recettes fiscales de fin de trimestre pourraient permettre au gouvernement de « financer ses opérations jusqu’au moins la fin du mois de juillet« . https://www.cbo.gov/system/files/2023-05/59130-Debt-Limit.pdf

Il est important de souligner que « si le plafond de la dette n’est pas relevé ou suspendu, le Trésor ne serait pas autorisé à émettre de nouvelles dettes, sauf pour remplacer les titres arrivés à échéance ou remboursés« . Cela entraînerait des retards de paiement pour certaines activités gouvernementales, un défaut de paiement sur les obligations de la dette du gouvernement, ou les deux.

Le CBO ajoute que cette situation pourrait avoir de graves conséquences, telles que des difficultés sur les marchés du crédit, des perturbations de l’activité économique et une augmentation rapide des taux d’emprunt pour le Trésor.

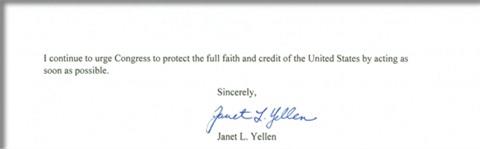

Pour Janet Yellen, les conséquences d’un défaut de paiement américain dépasseraient largement les frontières des États-Unis : « Il n’y a aucune raison valable de créer une crise nous-mêmes. Un défaut sur notre dette aurait un impact si important sur les États-Unis et sur l’économie mondiale que je pense que cela devrait être considéré par tous comme impensable« , a-t-elle déclaré.

Extrait de la lettre de Janet Yellen à Kevin McCarthy

La directrice de la communication du Fonds monétaire international, Julie Kozack, partage le même point de vue. Selon elle, « un défaut de paiement de la dette américaine aurait de très graves répercussions, non seulement pour les États-Unis, mais aussi pour l’économie mondiale« . Parmi ces répercussions, elle mentionne des taux d’intérêt plus élevés, une instabilité généralisée et des conséquences économiques.

Actuellement, au mois de mai, le CDS (Credit Default Swap) du pays est à un niveau jamais atteint auparavant.

CDS 1 an de la dette américaine

Source : Bloomberg

Notre scénario en cas de défaut

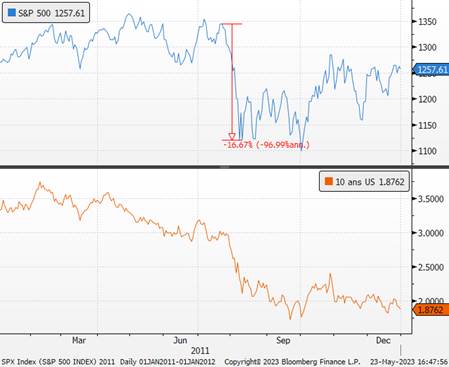

Les débats controversés, tel que la quasi-défaillance de 2011, devraient servir de mise en garde, car le marché boursier a ignoré puis violemment réévalué le risque d’un défaut des États-Unis (par exemple, en 2011, le S&P 500 a chuté de 17 % en deux semaines).

S&P 500 et taux 10 ans US

Source : Bloomberg

Pourquoi 2023 pourrait-il être « pire » que 2011 pour les actifs à risque ?

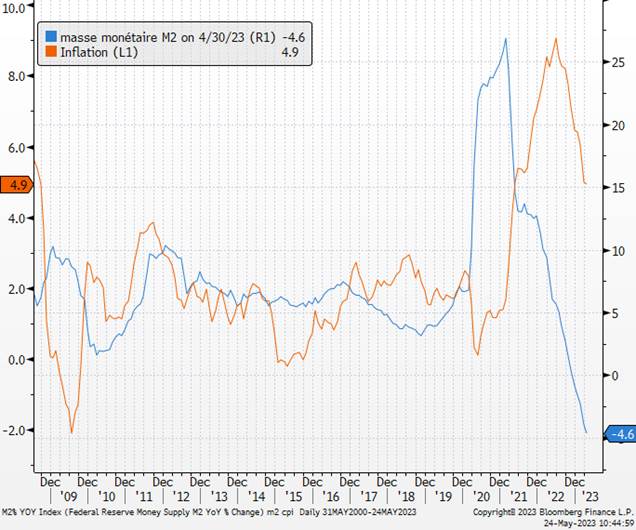

En mettant de côté les différences de contexte politique, les contrastes économiques et de marché entre aujourd’hui et 2011 sont frappants :

> la phase du cycle économique

> la politique monétaire (restrictive ou accommodante),

> la masse monétaire (en effondrement ou en expansion),

> l’inflation (élevée ou faible),

> les taux d’intérêt nominaux et réels (plus élevés qu’en 2011),

> les valorisations des actions

> le degré de concentration des indices

Masse monétaire US versus inflation

Source : Bloomberg, Groupe Richelieu

Ce sont autant d’éléments qui laissent présager une réévaluation plus forte du risque aujourd’hui qu’en 2011, si le risque de défaut augmente. Le seul facteur atténuant est l’absence de crise de la dette européenne, qui était alors une source indépendante de volatilité.

Le plafond de la dette et les dépenses fédérales ont deux implications majeures en matière d’investissement :

1. La possibilité d’un mouvement violent de « risk-off » sur les actions à mesure que la date butoir approche sans résolution largement soutenue, et la possibilité d’une réduction des dépenses fédérales sur les priorités législatives clés de Biden (par exemple, l’IRA) à la suite d’un accord partiel/complet sur le plafond de la dette ou d’une négociation sur le budget fédéral à l’automne de cette année.

2. Bien qu’une dégradation de la note puisse avoir des répercussions sur la notation, les bons du Trésor restent l’actif le mieux noté aux États-Unis et, compte tenu de la montée de l’incertitude politique et économique, ils devraient se redresser à mesure que l’aversion pour le risque augmente.

Des questions techniques angoissantes

Quoi qu’il en soit, de nombreuses questions se posent aujourd’hui alors qu’elles n’étaient pas envisageables il y a quelques mois à peine, en ce qui concerne la dette américaine, considérée comme l’actif le plus sûr au monde !

Est-ce que les fonds du marché monétaire seront contraints de liquider les bons du Trésor en cas de défaillance technique ?

Comment un défaut technique affectera-t-il les titres garantis par le gouvernement américain ?

Est-ce que la Réserve fédérale acceptera les titres du Trésor en défaut comme garantie au guichet d’escompte ?

Quel sera le statut des garanties du Trésor en cas de défaillance technique ?

Est-ce que des intérêts seront versés sur les paiements retardés ?

Quels sont les titres du Trésor les plus susceptibles d’être touchés par les problèmes de défaillance technique ?

Qu’en sera-t-il du financement de l’Ukraine ?

Joe Biden annonce une nouvelle assistance l’Ukraine lors du sommet du G7

Source : Twitter

Notre scénario

Les titres du Trésor et les CDS (Credit Default Swaps) ont réagi de manière plus prononcée à ces risques croissants, les CDS impliquant une probabilité de défaillance technique d’environ 4 %.

Trois scénarios sont possibles dans les prochaines semaines :

1. Un compromis à court terme pour repousser le sujet de quelques mois, afin de laisser davantage de temps pour la négociation.

2. Un compromis sur le relèvement du plafond de la dette entre démocrates et républicains.

3. Une absence de compromis, avec la possibilité pour le Trésor américain de « prioriser le paiement des dettes par rapport au paiement des factures courantes ». Dans ce cas, il est probable qu’il y ait une dégradation de la note américaine, ce qui serait une très mauvaise nouvelle.

Nous restons prudemment optimistes et pensons que les discussions entre le président Biden et le président McCarthy aboutiront à un accord, même partiel, pour relever/suspendre le plafond de la dette. Cependant, à mesure que nous approchons de la date butoir, le risque que cette fois-ci soit différente, avec une probabilité non négligeable de défaut technique, augmente. La combinaison d’un contexte politique difficile, d’une date butoir plus précoce que prévu, de l’absence d’alternatives si le Congrès n’agit pas et d’une position optimiste des actions suggère un risque plus élevé pour les actions si la date butoir est franchie sans que le plafond de la dette ne soit résolu.

Notre hypothèse de base demeure que le plafond de la dette sera finalement levé ou suspendu, bien que le chemin vers cette résolution puisse se faire à la dernière minute et entraîner une instabilité sur le marché. Nous prévoyons qu’un accord temporaire ou complet aura un impact négatif sur les dépenses fédérales et engendrera probablement des négociations budgétaires litigieuses plus tard dans l’année.

Étant donné la nature potentiellement à court terme d’un relèvement du plafond de la dette, il subsiste un risque de réexaminer cette question en 2024. La situation politique sera largement inchangée mais une sensibilité accrue du marché en raison de ses implications pour l’élection présidentielle de 2024 pourrait exacerber les tensions une fois de plus.

Après une première alerte en 2011, ce deuxième épisode mettra de manière définitive un doute sur l’actif qui fut considéré comme le plus sûr au monde.

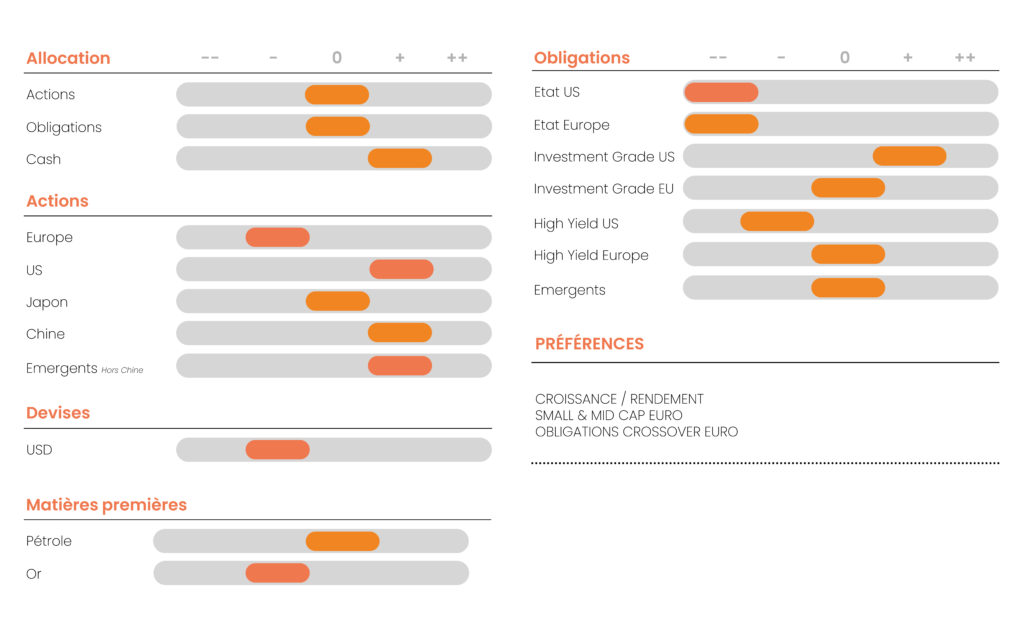

CONVICTIONS

Beaucoup de réponses en juin

Nous maintenons nos convictions sur l’attitude des banques centrales pour les prochains mois :

La FED devrait marquer une pause (possiblement après une hausse maximale de 25 points de base supplémentaires).

L’Europe devrait poursuivre son resserrement monétaire (augmentation prévue de 25 points de base lors des trois prochaines réunions).

Le Japon, pour sa part, doit commencer à envisager de sortir de sa politique ultra-accommodante.

La Banque centrale de Chine sera, elle, confrontée à un défi de navigation entre la baisse du Yuan et le maintien des marges d’intérêt des banques. La PBOC disposera d’une marge de manœuvre pour réduire ses taux si la Réserve fédérale décide de mettre un terme à son cycle de hausse des taux.

Taux des principales banques centrales

Sources : Bloomberg, Groupe Richelieu

L’économie mondiale reste résiliente grâce à la dynamique de l’emploi et de la consommation. La récession tant attendue devrait être légère. L’impact sur les bénéfices des entreprises devrait rester faible, comme le confirment les récentes publications des résultats du premier trimestre. Le niveau de liquidités dans les portefeuilles devrait être réinvesti à chaque fluctuation. Le niveau actuel des taux d’intérêt permet désormais d’équilibrer son portefeuille en termes de risques entre obligations et actions.

Compte-tenu de l’inclinaison attendue des courbes de taux, liée à la fin prévue des politiques monétaires agressives et à la prise en compte progressive par le marché du maintien à long terme du niveau actuel (voire légèrement supérieur), la duration devrait être limitée sur le crédit (3 à 4 ans).

En ce qui concerne les actions, nous privilégions les valeurs de croissance par rapport aux valeurs plus sensibles au cycle économique (comme l’automobile). Les secteurs financiers resteront probablement très volatils, au gré des informations sur les banques régionales américaines et de l’impact du reflux immobilier en Europe. Nous favorisons les grandes banques systémiques européennes.

Dans un contexte de ralentissement progressif, les secteurs dont la croissance des dividendes reste pérenne sont particulièrement adaptés.

Aux États-Unis, la diminution de l’offre de crédit engendrée par la crise bancaire américaine accroît sensiblement la probabilité d’une récession. Il convient également de prendre en compte les effets futurs du resserrement monétaire sans précédent, déjà mis en œuvre. Nous pensons que cette récession devrait être modérée, car le niveau élevé de dette dans le système rendrait toute récession profonde dangereuse pour la soutenabilité de cette dette – une réalité dont les banques centrales sont plus que conscientes. La baisse de l’inflation devrait progressivement permettre une hausse des salaires réels. Les débats sur le plafond de la dette devraient provoquer une forte volatilité sur l’ensemble des actifs, mais nous continuons à prévoir un accord minimal pour maintenir un équilibre jusqu’aux prochaines élections américaines. Nous pensons que cela pourrait redonner une dynamique positive au marché américain après l’accord.

Les positions des investisseurs restent protégées, comme en témoignent les positions spéculatives sur le S&P 500 rapportées par la CFTC. Plus de deux mois après la faillite de Silicon Valley Bank, la situation s’apaise progressivement en ce qui concerne les indicateurs de « stress » (les prêts accordés par la Fed aux institutions financières diminuent lentement), mais aussi sur le front des crédits et des dépôts. Pour ces derniers, la tendance au ralentissement observée depuis plusieurs mois se poursuit après une phase de grande inquiétude qui s’est avérée temporaire. Le robinet du crédit n’est donc pas totalement fermé et les craintes d’une fuite massive des dépôts au sein des « petites » banques se dissipent.

Spreads de crédit aux Etats-Unis

Sources : Bloomberg, Groupe Richelieu

La Fed devrait être la première grande banque centrale à mettre un terme à sa normalisation. Les minutes de la dernière réunion du FOMC indiquaient que la nécessité d’un resserrement monétaire supplémentaire « devenait moins certaine« . Cela devrait entraîner une pente ascendante de la courbe et un affaiblissement progressif du dollar dans l’année. Nous restons convaincus que la Banque centrale américaine ne baissera pas ses taux avant au moins la mi-2024, contrairement aux anticipations du marché. Au fur et à mesure que cet état de fait sera intégré, les taux à 5-10 ans devraient remonter (de 50 points de base). Les flux devraient continuer à se rediriger vers les obligations d’entreprises de bonne qualité dont la baisse des spreads pourrait amortir tout ou partie de cette dégradation des obligations d’État. Concernant les obligations à haut rendement, la sélection reste primordiale. La hausse des taux de défaut devrait s’accélérer courant 2023/2024. L’environnement de taux d’intérêt élevés constitue une menace majeure pour les entreprises.

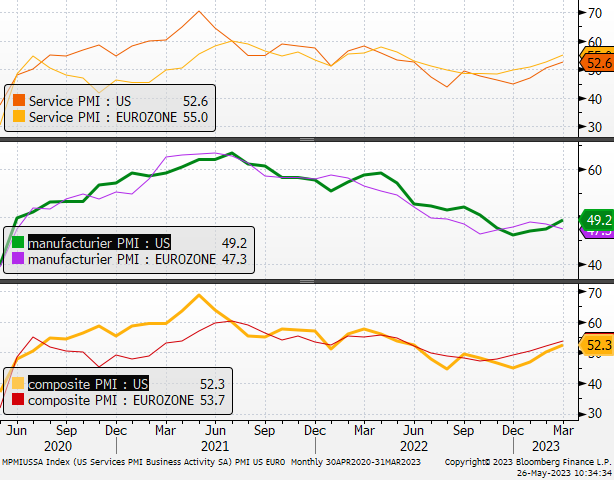

Alors que la dynamique économique européenne restait forte et en dépit d’une forte baisse des prix énergétiques, les perspectives d’un ralentissement économique refont surface. Le risque lié à une contraction des crédits bancaires a incité les investisseurs à privilégier les valeurs défensives au détriment des cyliques. Une rotation également alimentée par la baisse des indicateurs PMI ou l’indice IFO du climat des affaires en Allemagne, après 6 mois de hausse, en raison de l’industrie et de la composante des perspectives des entreprises. La dynamique des services en Europe, qui porte encore la croissance, devrait peu à peu s’essouffler, ce qui amènera la zone euro à connaître une croissance inférieure à son potentiel ces prochains trimestres.

Comparaison des indicateurs avancés entre les Etats-Unis et la zone Euro

Sources : Bloomberg, Groupe Richelieu

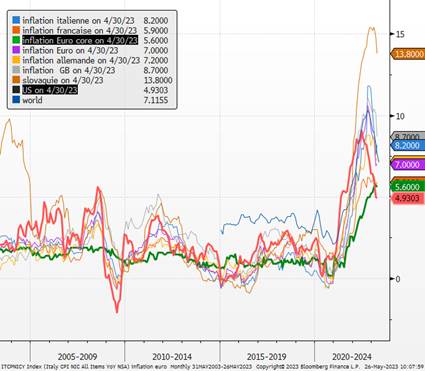

Les pressions inflationnistes devraient se détendre mais pas suffisamment pour stopper le cycle de resserrement monétaire. Nous nous attendons à 3 hausses de taux supplémentaires jusqu’en septembre. L’action de la Banque centrale européenne doit désormais s’inscrire dans la durée face à une inflation persistante. Face à cette situation, elle devra agir pour contrer les pressions inflationnistes tirées par les services.

Inflation glissante

Sources : Bloomberg, Groupe Richelieu

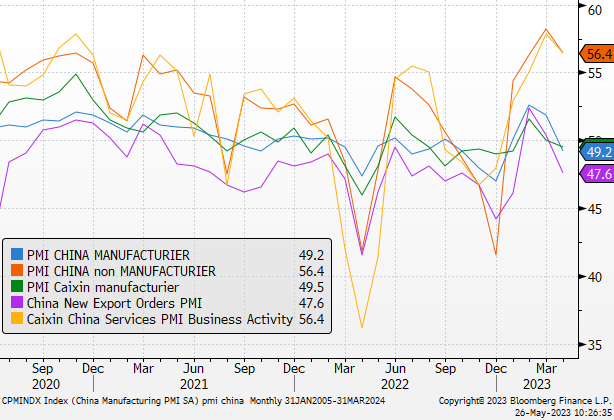

Au-delà d’un rebond séquentiel particulièrement élevé au T1-2023, surpassant les hypothèses du consensus, la croissance chinoise tend à décevoir ces dernières semaines. La plupart des indicateurs, notamment ceux du secteur manufacturier, de la production industrielle, du crédit et des financements, souligne les difficultés actuelles de la Chine malgré la réouverture initiée fin 2022. La faiblesse de la demande mondiale de biens, le rééquilibrage des chaînes de production et les difficultés du secteur immobilier pourraient limiter l’ampleur du rebond de croissance.

Les autorités continuent d’opter pour un soutien budgétaire et monétaire modéré tant que les grandes banques centrales maintiennent leur normalisation des taux d’intérêt, évitant ainsi une dépréciation trop importante de leur devise. Certes, la consommation profitera de la réouverture des activités, d’autant plus que la faiblesse de l’inflation (à contre-courant du reste du monde) favorise le pouvoir d’achat des ménages chinois, ce qui soutiendra la croissance chinoise au deuxième semestre. Concernant l’immobilier, la situation tend à s’améliorer depuis plusieurs mois sans pour autant servir de levier à la croissance, comme par le passé.

Indicateurs prospectifs de l’économie chinoise

Sources : Bloomberg, Groupe Richelieu

Nous restons optimistes concernant les marchés émergents, en particulier la zone asiatique, pour la deuxième partie de l’année. Paradoxalement, la croissance modérée et non inflationniste demeure pour l’instant un élément positif. Le scénario négatif aurait été un démarrage tirant l’ensemble des prix à la hausse et créant une vague d’inflation qui aurait contraint les banques centrales à agir de manière beaucoup plus restrictive. Ce risque persiste, mais la probabilité de sa matérialisation se situerait plutôt en fin d’année ou en 2024.

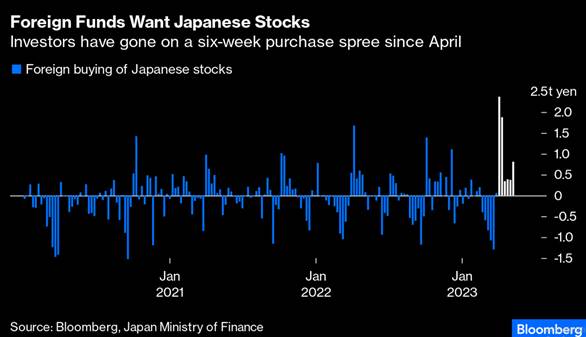

En ce qui concerne le Japon, la baisse du yen a été un facteur de soutien pour les actions qui ont surperformé ces dernières semaines. Les indices du pays viennent d’atteindre un plus haut de 30 ans. Le pays bénéficie d’un nouveau statut de « zone de quiétude » en Asie, suite à la diminution des risques géopolitiques. De plus, après des années sans inflation, les investisseurs japonais ne se sont pas particulièrement enthousiasmés pour le marché des actions. Les ménages japonais n’allouent que 10 % de leurs économies aux actions, contre 20 % en Europe et 40 % aux États-Unis. L’économie est en phase de reprise, les exportations affichent une croissance solide et il y a peu de contraintes d’approvisionnement. Les réformes souhaitées par le Premier ministre japonais, Fumio Kishida, pour instaurer une « nouvelle forme de capitalisme« , devraient porter leurs fruits à moyen terme en accélérant le passage de l’épargne des citoyens (qui s’élève à environ 15 000 milliards de dollars américains) vers l’investissement, ce qui augmentera la valeur à long terme des entreprises japonaises. Nous prenons en compte cet aspect pour avoir une attitude plus constructive (positionnement neutre).

À court terme, le risque par rapport aux autres régions est lié à la politique monétaire, qui devrait se resserrer à partir du troisième trimestre en raison d’une inflation persistante et d’une baisse de la devise. Ce changement de cap dans la politique monétaire japonaise placera le pays à contre-courant des autres banques centrales des pays développés, qui mettront leur resserrement monétaire en pause. Nous conseillons la détention d’actions japonaises sans couvrir la devise.

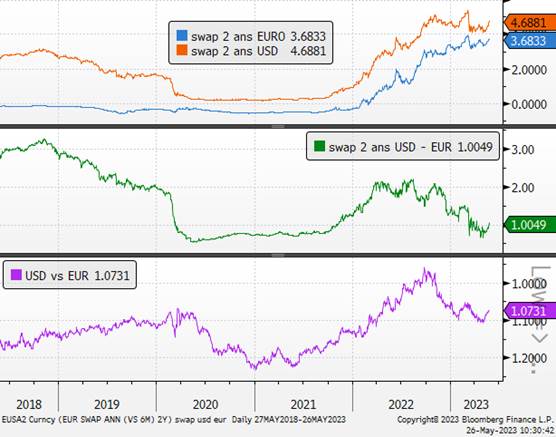

En ce qui concerne le dollar, nous continuons de penser que l’euro devrait s’apprécier face au dollar. Au cours des derniers mois, le taux de change euro-dollar a été fortement lié à l’écart entre les taux d’intérêt à court terme aux États-Unis et en Europe. Cet écart était très important avant le début du cycle de hausse des taux de la Banque centrale européenne il y a un an, mais il s’est réduit progressivement depuis. Récemment, des déclarations offensives de certains membres du FOMC et un certain apaisement concernant les banques régionales ont permis au dollar de se redresser, mais cela devrait être temporaire, car la BCE doit rattraper son retard par rapport à la Fed, compte-tenu de la volonté persistante de Christine Lagarde.

Euro-dollar et écart de taux

Sources : Bloomberg, Groupe Richelieu

Les risques de notre scénario modérément optimiste sont de deux ordres : à court terme, en cas de non-signature d’un accord du relèvement du plafond de la dette américaine, les marchés pourraient connaître une baisse très violente. Cette baisse devrait être mise à profit pour réinvestir dans les actions. À moyen terme, une reprise de l’inflation sous-jacente entraînerait de nouvelles hausses des taux d’intérêt et plongerait l’économie dans une profonde récession.

CONCLUSION EN TERME D’ALLOCATION D’ACTIFS

Synthèse Stratégie Groupe Richelieu – Auteur

Alexandre HEZEZ

Stratégiste Groupe

Disclaimer

Ce document a été produit par Richelieu Gestion, Société de gestion filiale de la Compagnie Financière Richelieu. Ce document peut être fondé notamment sur des informations publiques. Bien que Richelieu Gestion fasse tous les efforts pour utiliser des informations fiables et complètes, Richelieu Gestion ne garantit en aucune manière que les informations présentées dans ce document le soient. Les avis, opinions et toutes autres informations figurant dans ce document peuvent être modifiés sans préavis.

Ce document a été produit par Richelieu Gestion, Société de gestion filiale de la Compagnie Financière Richelieu. Ce document peut être fondé notamment sur des informations publiques. Bien que Richelieu Gestion fasse tous les efforts pour utiliser des informations fiables et complètes, Richelieu Gestion ne garantit en aucune manière que les informations présentées dans ce document le soient. Les avis, opinions et toutes autres informations figurant dans ce document peuvent être modifiés sans préavis.

Les informations, opinions et estimations contenues dans ce document n’ont qu’un caractère purement informatif. Aucun élément ne peut être considéré comme un conseil en investissement ou une recommandation, un démarchage, une sollicitation, une invitation ou une offre de vente ou de souscription relatif aux titres ou instruments financiers mentionnés. Les informations fournies concernant la performance d’un titre, ou d’un instrument financier se réfèrent toujours au passé. La performance passée de titres ou instruments financiers n’est pas un indicateur fiable de leur performance future.

Tout investisseur potentiel doit procéder à sa propre analyse des aspects juridiques, fiscaux, comptables et réglementaires de chaque opération, au besoin avec l’avis de ses conseillers habituels, afin de pouvoir déterminer les avantages et les risques de celle-ci ainsi que son adéquation au regard de sa situation financière particulière. Il ne s’en remet pas pour cela à Richelieu Gestion.

Enfin, le contenu des documents de recherche ou d’analyse ou leurs extraits éventuellement attachés ou cités peuvent avoir été altérés, modifiés ou résumés. Ce document n’a pas été élaboré conformément aux dispositions réglementaires visant à promouvoir l’indépendance des analyses financières. Richelieu Gestion n’est pas soumis à l’interdiction d’effectuer des transactions sur le ou les titres ou instruments financiers mentionnés dans ce document avant sa diffusion.

Les données de marché sont issues de sources Bloomberg.